Zoberme si obdobie od začiatku roku 2008, kedy nastali prvé poklesy akciových trhov do marca 2009, kedy sa prepad prechodne zastavil.

Graf: Index S&P 500 za sledované obdobie

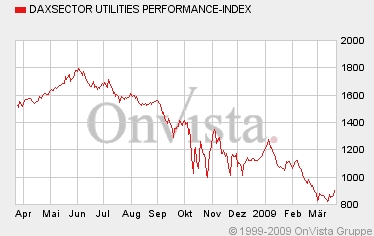

Sektor zásobovanie energiami (Utilities)

Graf: DAX sector Utilities performance-index; Dow Jones STOXX 600 Utilities index

Hoci by sme čakali, že podniky zásobujúce zákazníkov energiami budú počas krízy na tom v podstate rovnako ako pred ňou, nie je to pravda. Prepad kurzov ich akcií očistený o vplyv dividend predstavuje okolo 50%, čo je takmer totožné s poklesom indexu S&P 500. Keď však uvážime, že zisky týchto firiem sa často oproti predchádzajúcemu roku prepadli o 2/3, a občas i o viac (napr. Nemecká firma E.on zaznamenala za rok 2008 pokles zisku o 80%), je takáto korekcia cien pomerne logická. Takýto dramatický pokles zisku bol zrejme spôsobený prudkým znížením cien komodít, ktoré vyvolalo tlak aj na znižovanie cien elektriny obchodovaných na energetických burzách, ako aj poklesom dopytu po elektrine zo strany priemyslu. Navyše, mnohé spoločnosti sa zahedžovali proti rastúcim cenám komodít, vďaka čomu po ich páde realizovali straty. Napriek tomu sa väčšine z týchto podnikov podarilo ukončiť minulý rok so ziskom a vyplatiť aj dividendy.

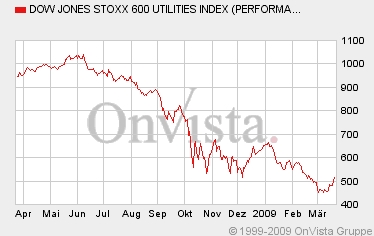

Zdravotníctvo a sociálne služby (Healthcare)

Graf: DAX subsector Health care performance index, Dow Jones STOXX 600 Health care index

Zdravotníctvo, okrem toho, že je necyklické, má ešte aj veľký potenciál do budúcnosti. Keďže populácia vo všetkých rozvinutých krajinách – osobitne však v Európe – postupne starne, je veľmi pravdepodobné, že dopyt po zdravotníckych službách sa bude zvyšovať. Ľudia narodení v časoch baby-boomu budú o pár rokov prichádzať do dôchodku a vďaka neustále sa predlžujúcej priemernej dĺžke života budú potrebovať aj viac starostlivosti než predchádzajúce generácie. To vytvorí priestor nielen pre zdravotnícke zariadenia, ale napr. aj pre rôzne centrá welness, kúpele, ale aj rôzne domovy dôchodcov a sociálnej starostlivosti. Na druhej strane tu zrejme bude určitý tlak na zdravotné poisťovne, nakoľko sa počet prispievateľov do nich vďaka starnutiu populácie zníži, a teda na ich miesto budú musieť zrejme nastúpiť štáty, ktoré však spravidla platia do systému menej než aktívni zamestnanci. Zrejme aj vďaka tejto perspektívnej budúcnosti akcie zo zdravotníckeho sektora poklesli za uplynulý rok „iba” o 30%, čím výrazne prekonali benchmark S&P 500.

Farmácia (pharmaceuticals)

Graf: DAX subsector Pharmaceuticals performance index, MSCI EMU Pharmaceuticals

Rovnako ako zdravotníctvo, aj farmácia predstavuje necyklický sektor s relatívne stabilnými ziskami. Takisto, aj farmaceutické firmy majú veľkú šancu v budúcnosti ťažiť z odchodu baby-boomerov do dôchodku a z toho vyplývajúceho zvýšenia dopytu po liečivách. Avšak, firmy vo farmácii sú oveľa viac než v zdravotníctve závislé na novom výskume, technológiách, patentoch a pod. Z tohto dôvodu je v tomto odvetví nutná primeraná diverzifikácia, nakoľko laik iba ťažko odhadne, ktorá z firiem bude v budúcnosti úspešná a ktorá nie. Farmaceutické firmy v počas krízy tiež prekonali benchmark, pričom ich akcie spadli v priemere o 40%.

Potraviny a nápoje (food and beverage)

Graf: Dow Jones STOXX 600 Food and Beverage index, Dow Jones Euro Stoxx food and beverage index

Ďalším odvetvím, ktoré by malo byť silno necyklické, je výroba potravín a nápojov, nakoľko tieto tovary si nájdu zákazníkov aj v časoch najhlbšej depresie. Pri pohľade na graf ceny takýchto akcií však zistíme, že napriek svojej necyklickej povahe stratili akcie z týchto segmentov za posledný rok okolo 40% ceny, čo je len zhruba o 10% lepší výsledok než dosiahol S&P 500. Napriek tomu sa však aj v tomto segmente sa nájde niekoľko firiem, ktoré počas krízy získali na cene a dokonca dosiahli aj nové historické maximá (napr. Nemecká firma Südzucker, ktorej akcie sa na konci minulého roku po prudkom poklese odrazili a začali rast, ktorým prekonali aj úrovne z roku 2007). Takéto firmy je však najlepšie hladať medzi výrobcami, ktorí nevyrábajú luxusné, značkové, či drahé potraviny, ale skôr sa orientujú na nízku cenu. Čím je recesia hlbšia a čím dlhšie trvá, tým viac sa darí firmám, ktoré dokážu vyrobiť cenovo dostupné potraviny, bez ohľadu na ich kvalitu.

Graf: Rast ceny akcií Südzucker počas recesie

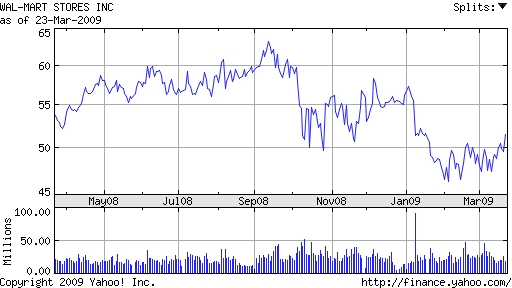

Maloobchod (retail)

Graf: DAX sector retail performance index, Wal-mart stores, inc.

Ďalším potenciálne výhodným odvetvím je maloobchod. Vidíme, že maloobchod ako celok stratil za posledný rok takmer 50%. Avšak, podniky, ktoré konkurujú prostredníctvom nižších cien – hlavne veľké supermarkety – sa v kríze držali neporovnateľne lepšie a mnohé z nej dokonca dokázali profitovať. Napríklad, v prípade obchodnej siete Wal-mart cena akcií od začiatku roku 2008 až do októbra rástla, pričom októbrový pád predstavoval „iba” 15%. Po ďalšom poklese v roku 2009 sa akcie stabilizovali na cene o 10 dolárov nižšie než na začiatku roku 2008, čo predstavuje pokles o necelých 20%. Potom ich cena začala opäť rásť.[1]

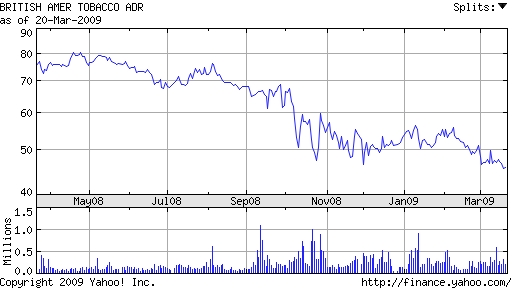

Tabak (tobacco)

Graf: ADR na British American tobacco, inc., Philip Morris international, inc.

Výroba tabaku tiež zvykne byť považovaná za necyklické odvetvie, pretože dopyt po tabaku je mimoriadne stabilný bez ohľadu na cenu. Tuhí fajčiari závislí na nikotíne totiž iba zriedka prestanú fajčiť, a to zrejme bude platiť aj v prípade krízy. Akcie týchto firiem však poklesom o cca. 40% tieto tézy zatiaľ až tak veľmi nepotvrdzujú. O stabilnom dopyte by sa dalo uvažovať aj v prípade liehovarov a výrobcov alkoholu, avšak tí väčšinou skončili ešte horšie než trh celkovo.

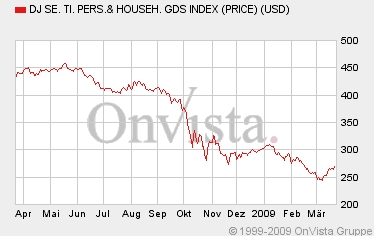

Spotrebné tovary (consumer non-durables)

Graf: DAX sector consumer, performance-index, DJ SE TI Personal and household goods index

Ľudia budú aj v čase hlbokej recesie stále kupovať rôzne drobné spotrebné tovary –napr. drogériu, zubné pasty, ale napríklad aj žiletky na holenie, pričom aj tu bude zrejme platiť, že sa budú rozhodovať podľa ceny. Na druhú stranu, ani toto odvetvie zatiaľ nejako výrazne neoslnilo, keďže jeho strata za posledný rok predstavuje cca. 40%.

Vyššie uvedené tak predstavuje stručný prehľad odvetví, ktoré teoreticky majú potenciál vyššieho zisku (nižšej straty) v prípade dlhšie trvajúcej recesie.

POZNÁMKA: Tento príspevok je spracovaný podľa článku od Martina Baláža: Ktoré akcie sú vhodné do recesie?; Magazín Ako-investovat;www.ako-investovat.sk, 2009.

Poznámky pod čiarou:

[1] Diskontné obchody podobné Wal-martu začalo nedávno portál Yahoo finance zaraďovať do samostatného akciového segmentu Discount stores: http://biz.yahoo.com/ic/732.html

![By Rafael Matsunaga (Flickr) [CC-BY-2.0 (http://creativecommons.org/licenses/by/2.0)], via Wikimedia Commons](/img-upl/2025/05/4e0d2946bafc44e656cf2886c0b75bb2.webp?resolution=329&s=jpg)