V prvom rade by som rád naviazal na článok o daňovej optimalizácii, ktorý som prednedávnom publikoval na stránkach www.penonline.sk. Tento článok sa z krátkeho teoretického pohľadu venoval problematike vymedzenia hranice medzi akceptovaným daňovým plánovaním (tax planning) a agresívnym daňovým plánovaním (tax avoidance), ktoré podlieha administratívnemu postihu. Okrem toho sa článok snaží zadefinovať priestor daňovej trestnej činnosti (tax evasion). Dole uvedená štruktúra je plne v súlade s vnútroštátnymi a medzinárodnými právnymi predpismi, a preto za ňu nehrozí administratívny ani trestnoprávny postih.

Medzinárodná daňová optimalizácia predstavuje predovšetkým súbor legálnych nástrojov využívajúc rôznorodosť právnych poriadkov jednotlivých štátov, Európskej únie, judikatúry Európskej únie (veľmi významný je napríklad prípad Cadbury Schweppes, kde Súdny dvor Európskej únie judikoval v rozpore s legislatívou a praxou Spojeného kráľovstva, čo má zásadný vplyv na medzinárodnú daňovú optimalizáciu), zmluvy o zamedzení dvojitého zdanenia („MZDZ”), ich výklad a záväznosť (najmä tzv. „common law” štáty v dôsledku princípu parlamentnej suverenity schvaľujú často krát zákony, ktoré sú v rozpore s medzinárodným právom „Treaty override”). V spleti tohto celého hrá, okrem iného, kľúčovú úlohu aj prax a interpretácia príslušných daňových úradov (napríklad naše daňové orgány interpretujú daňové právne normy podľa vlastnej úvahy pričom sa často pridržiavajú nepísaného práva a nepísaných princípov daňového práva). Je preto dôležité, najmä pri neurčitej legislatíve, poznať interpretáciu orgánov verejnej správy. Rovnako je dôležité mať identifikovanú hranicu za ktorou sa daňová optimalizácia mení na agresívnu optimalizáciu, ktorá však už podlieha administratívnemu postihu.

Napriek tomu, MLS a v poslednej dobe aj samotné tuzemské spoločnosti, motivované narastajúcim daňovo-odvodovým zaťažením, investujú prostriedky na optimalizáciu svojich daňovo-odvodových povinností. Jednoducho dane a odvody sú podnikateľským nákladom, no a cieľom každej spoločnosti je minimalizovať svoje náklady. Osobitne Slovensku a možnosti optimalizovať cez zahraničie sa budem venovať v inom článku.

Jedna z daňových štruktúr

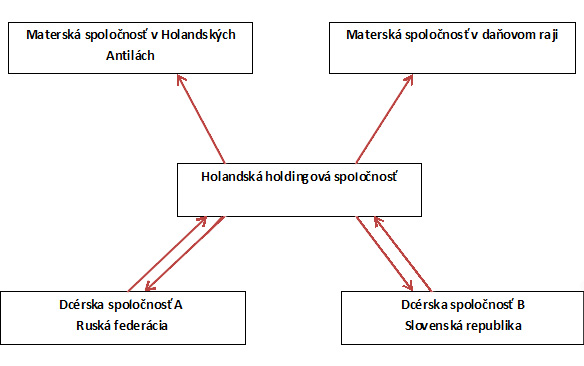

Ak máme MLS, ktorá má rozmiestnené svoje dcérske spoločnosti a stále prevádzkarne v rôznych krajinách, je veľmi pravdepodobné, že jedna zo spoločností nachádzajúcich sa v sieti MLS bude daňovým rezidentom Holandska. Holandsko je členom Európskej únie a vďaka svojej bohatej siete priaznivých MZDZ predstavuje vhodnú krajinu pre umiestnenie holdingovej spoločnosti medzi ultimátne materské spoločnosti sídliace niekde v daňových rajoch a výrobné spoločnosti, nejako tak ako ukazuje nasledujúci obrázok:

MZDZ, ktoré má Holandsko podpísané môžu predstavovať pre medzinárodnú optimalizáciu legálny nástroj na zníženie daňovej povinnosti a to dramatickým spôsobom. Predstavme si holandskú holdingovú spoločnosť, ktorá má dve dcérske spoločnosti v dvoch rôznych štátov a v ktorých je 100 % vlastník, pričom jedna dcérska spoločnosť je z Európskej únie a druhá sa nachádza mimo Európskej únii. Príjmy tejto holandskej holdingovej spoločnosti sú nasledujúce:

Dividendy – 10.000.000 EUR (z dcérskej spoločnosti A)

Úroky – 10.000.000 EUR (z dcérskej spoločnosti B)

Licenčné poplatky – 10.000.000 EUR (z dcérskej spoločnosti B)

Z hore uvedenej štruktúry príjmov vyplýva, že holandská holdingová spoločnosť má iba pasívne príjmy. Dcérska spoločnosť A je zisková, a preto vypláca holandskej materskej spoločnosti dividendy. Holandská holdingová spoločnosť získala úver od materskej spoločnosti v daňovom raji, ktorý ďalej „posúva” slovenskej dcérskej spoločnosti. Rovnako to platí aj v prípade licencie, ktorú má práve spoločnosť v daňovom raji. Holandská spoločnosť teda poskytla pôžičku dcérskej spoločnosti B a rovnako tak aj licenciu za čo jej dcérska spoločnosť B platí úroky, respektíve licenčné poplatky.

Ak by sme takúto štruktúru nemali[1], príjem materskej spoločnosti vo výške 30.000.000 EUR, ktorá by mala sídlo založené bez daňovo optimalizačného motívu by bol zdanený celkovou sadzbou napríklad okolo 20 %[2], a teda daň by predstavovala 6.000.000 EUR. Ak by sa potom rozhodlo, že sa zisk 24.000.000 EUR rozdelí medzi akcionárov tejto materskej spoločnosti pravdepodobne by sa narazilo na ďalšie zdanenie vo forme dividend alebo dodatočné odvodové zaťaženie (napr.: povinnosť zaplatiť odvod do zdravotného poistenia z podielu na zisku, ktorý poznáme na Slovensku) Čo však spôsobí vyššie uvedená štruktúra?

Zdaňovanie na úrovni dcérskych spoločností

Dividendy vyplácané ruskou dcérskou spoločnosťou holandskej materskej spoločnosti podliehajú podľa príslušnej MZDZ 5 % sadzbe dane v Rusku. [3] Príjem holandskej materskej spoločnosti je teda 9 500 000 EUR.

Úroky vyplácané slovenskou dcérskou spoločnosťou holandskej materskej spoločnosti sa podľa príslušnej MZDZ a navyše aj legislatívy Európskej únii nezdania na Slovensku. [4]

Licenčné poplatky sa podľa príslušnej legislatívy Európskej únie na Slovensku nezdaňujú. [4]

Zdanenie na úrovni materskej holdingovej spoločnosti

Dividendy prijaté holandskou materskou spoločnosťou od slovenskej dcérskej spoločnosti nie sú predmetom dane vďaka legislatíve Európskej únii a rovnako tak aj vďaka tzv. „Participation Exemption” princípu v Holandsku.

Úroky prijaté holandskou materskou spoločnosťou nie sú predmetom dane vďaka legislatíve Európskej únii a najviac aj vďaka tzv. „Participation Exemption” princípu v Holandsku.

Príjmy z licenčných poplatkov nie sú predmetom dane vďaka legislatíve Európskej únii a navyše aj tzv. „Participation Exemption” princípu v Holandsku.

Spoločne pre zdanenie na úrovni dcérskych spoločností a na úrovni materskej spoločnosti

Vyššie uvedené daňové konsekvencie načrtnutej štruktúry neplatia všeobecne, ale je potrebné spĺňať ďalšie podmienky, ktorých analýza je veľmi detailná a nie je preto predmetom tohto článku.

Zdanenie v nasledujúcom kroku

Vzhľadom na to, že krajiny daňových rajov nemajú uzatvorených veľa MZDZ, ktoré by eliminovali výšku daňovej povinnosti v Holandsku, je potrebné vymyslieť iný spôsob ako sa vyhnúť 15% zrážkovej dane na dividendy v Holandsku. Holandsko malo v minulosti kolónie s ktorými si aj v súčasnosti udržiava nadštandardný vzťah. Jednou z týchto bývalých kolónii sú aj Holandské Antily s ktorými má Holandsko uzavretú MZDZ. Aplikáciou tejto MZDZ dosiahneme úľavu na zrážkovej dani, ktorá sa platí v Holandsku.

Dividendy sú štandardne v Holandsku zdaňované zrážkovou daňou vo výške 15%. Aplikáciou MZDZ medzi Holandskom a Holandskými Antilami[5] dosiahneme modifikáciu daňovej povinnosti do výške 10% sadzby dane, [6] a teda celkový príjem z dividend po zdanení činí niečo cez 8 500 000 EUR.

Úroky nie sú predmetom zrážkovej dane v Holandsku. Týmto spôsobom sa teda dostanú bez zdanenia do daňového raja, kde sídli ich skutočný vlastník – materská spoločnosť, kde však tiež nie sú predmetom dane, a teda príjem MLS z úrokov je 10 000 000 EUR naprieč celou štruktúrou bez zaplatenia jediného eura. [7]

Príjmy z licenčných poplatkov nie sú predmetom zrážkovej dane v Holandsku. Týmto spôsobom sa teda dostanú bez zdanenia do daňového raja, kde sídli ich skutočný vlastník – materská spoločnosť, kde však tiež nie sú predmetom dane, a teda príjem MLS z úrokov je 10 000 000 EUR naprieč celou štruktúrou bez zaplatenia jediného eura.[8]

Zhrnutie

Celkovo sme touto štruktúrou dosiahli to, že celková daňová povinnosť bola len do 1.500.000 EUR, čo predstavuje oproti daňovej povinnosti 6.000.000 EUR, ktorú by bola spoločnosť povinná zaplatiť, ak by daňovo neoptimalizovala prirodzene veľká úspora.

Pri medzinárodnom plánovaní je však potrebné skúmať ďalšie aspekty ako napríklad tzv. „anti-avoidance” pravidlá jednotlivých štátov a príslušných MZDZ, kam zaraďujeme aj tzv. „thin capitalization” pravidlá o ktorých som už na stránkach www.penonline.sk publikoval. Medzinárodná daňová optimalizácia môže priniesť zaujímavé daňové úspory, pripraviť ideálnu pôdu na investovanie, či zabezpečiť ochranu vlastníctva. Niektoré štruktúry MLS vytvárajú úspory v miliardách EUR (napríklad správnym umiestňovaním servisných centier). Nie je možné však vymyslieť všeobecný liek pre zníženie nákladov, pretože každé podnikanie je individuálne a vyžaduje si individuálny prístup pri tvorbe správneho optimalizačného riešenia.

[pozri aj článok „Čo je to daňový raj„]

[1] Ak by sa napríklad neuplatňovala legislatíva Európskej únie, pre našu štruktúru priaznivá právna úprava Holandska alebo by v štruktúre nefigurovali spoločnosti z daňových rajov a podobne

[2] Tu by sa postupovalo podľa príslušných MZDZ

[3] Bez uvedeného znenia príslušnej MZDZ sa uplatňuje sadzba dane vo výške 15 %.

[4] Podľa slovenského zákona o dani z príjmov sa úroky a licenčné poplatky zdaňujú sadzbou dane 19 % (2012)

[5] V tomto prípade sa celkom nejedná o MZDZ, keďže Holandské Antily ako také zanikli v roku 2010.

[6] Konkrétna výška závisí od rôznych okolností. Štandardne však neprekračuje výšku 10% sadzby dane spoločne pre Holandsko a Holandské Antily.

[7] Pri splnení určitých podmienok

[8] Pri splnení určitých podmienok

![By Hansueli Krapf (User:Simisa) (Own work) [CC-BY-SA-2.5 (http://creativecommons.org/licenses/by-sa/2.5)], via Wikimedia Commons](/img-upl/2024/08/d521b3285331148964fc0a459a826ae3.webp?resolution=329&s=jpg)